子どもが今年で小学生になり、自分の部屋を持たせたいため2LDKのマンションから一戸建てへ買い替えを検討しています。2LDKのマンション売却は、一戸建て購入先の不動産会社に依頼すべきでしょうか?あるいは賃貸として出すことも考えています。

ご相談者様は川崎市にお住まいで、一戸建てに買い替えるにあたって現在お住まいのマンションを売却するのがいいか、賃貸に出すのがいいか迷っていらっしゃるとのこと。川崎市は、JRや京急川崎駅付近はもちろんのこと、JRや東急武蔵小杉駅付近などで人気が高く、マンション売却価格も比較的高値がつけられています。

首都圏へのアクセスも容易ということが、これらの地域が高価格となる理由です。その他の地域でも住居エリアとして栄えているところは一定の人気を誇っています。ただし東急田園都市線の沿線に見られるような分譲一戸建てが多いエリアや、工業地帯にほど近いエリアでのマンション売却は、若干価格が下がってしまうでしょう。

そのため、ご相談者様が川崎市のどのエリアのマンションをお持ちかによって、売却価格にも変動が出ると思われます。比較的人気のエリアである川崎市でも、マンション売却にあたって必ずしも高値で売れるわけではないのが実情です。

一方、川崎市の賃貸価格の相場に関しては、やはり駅前やアクセス良好な鉄道沿線の人気が高いことから、賃貸価格も比較的高めに設定されています。2LDK程度のコンパクトな間取りであれば、土地が狭小な駅前でも建築可能であり、DINKS(※1)にも大いに需要があるでしょう。

もしご相談者様のマンションが駅前や主要鉄道沿線にある場合、おそらく賃貸でも一定の入居率を保てるものと考えられます。一方、分譲一戸建てが多い住居エリアでは借主が見つかりにくいかもしれません。

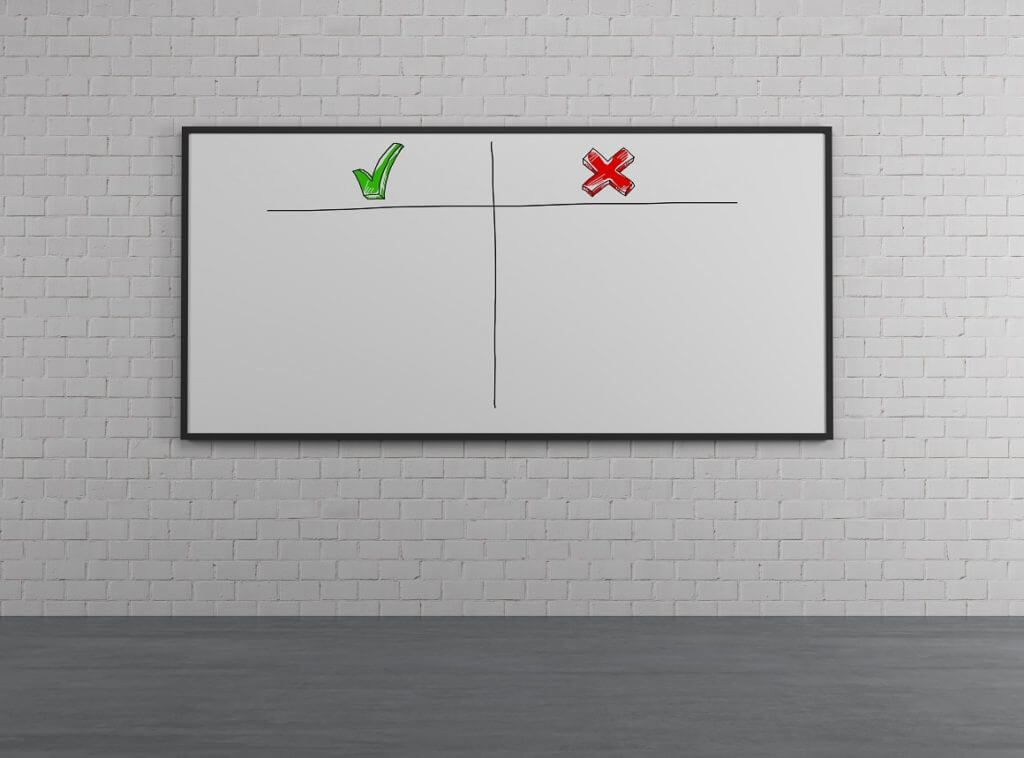

マンション売却と賃貸にはそれぞれメリットとデメリットが存在します。

ここで、マンション売却したとき・賃貸したときのメリットとデメリットを考えてみましょう。まず売却したときのメリットですが、やはりまとめて大きな額の現金を手にできることは利点です。この金額を小学生のお子様の教育資金に充ててもいいですし、老後のための備えにとっておくのもいいでしょう。

また、売却してしまえばマンションは自分たちの手から離れるため、マンションの管理を担う必要がなくなります。賃貸の場合、設備の修理・交換といった管理費や入居者が退去したあとの修繕費、さらに固定資産税も継続して支払うなどのランニングコストを考慮しなければなりません。しかしマンション売却をしてしまえば、それらのランニングコストは考慮に入れなくともよくなります。

その他、税制の面でも優遇を受けられるのが売却時のメリットです。国税庁では「マイホームを売ったときの特例」として、居住用の不動産を売ったときの譲渡所得から3,000万円の控除を受けることができます。これにより、譲渡所得にかかる所得税の圧縮が可能です。

一方、マンションを賃貸に出したときのメリットとしては、毎月の賃料を収入として得られる点が挙げられます。これはいわゆる不労所得にあたるものです。ご相談者様の毎月の収入にプラスされることで家計の足しになるうえに、将来的な蓄えに回すこともできます。

また、マンションの維持・管理にあたってかかる費用は経費として不動産所得から控除されるため、節税にもなるでしょう。加えて減価償却費(※2)も経費とできるのです。さらに、不動産所得を得るとご主人様の給与所得と合算して税額が計算され、より節税効果は高くなります。

では次に、デメリットについて考えていきましょう。マンション売却を行う際、ご相談者様の一戸建てへの買い替えタイミングと同時に売れるかどうかは読むことができません。それまでに買主が現れなければそのまま所有し続けなければならないのです。

もし一戸建てへの買い替えでローンを組み、支払いを開始してもマンションが売れなければ、マンションにかかるランニングコストと住宅ローンの支払いが重なってしまいます。早く買主を見つけたいがためにマンションの価格を値下げすれば、その分実入りが少なくなることは想像に難くありません。

また、マンションを賃貸するときは、やはり売却をしない限りは管理の手間やランニングコストがずっとかかってしまうことが大きなデメリットです。前述のような設備などにかかる管理費や修繕費、固定資産税などの諸費用を賃料収入で賄えれば、まだリスクは少ないかもしれません。しかし、もしマンションが空き室になった場合には賃料収入を得ることができず、ランニングコストをご相談者様自ら負担しなければならないのです。

また、賃料の相場は永年的に守られるわけではなく、築年数が経過すればするほど賃料の下落が起きます。マンションの内装や設備などは、必ず経年劣化が訪れるためです。これにより賃料は下げざるを得ない状況になり、賃料収入が徐々に減っていくことが考えられます。その他、周辺環境の変化により利便性が下がる可能性があることも、賃料下落の原因になりうるでしょう。

さらに居住しているマンションを賃貸物件とする場合は、住宅ローンからアパートローンに借り換えます。これは、住宅ローンがご本人の居住用不動産に適用されるものであり、これを賃貸に出せば投資用不動産の扱いとなるためです。

住宅ローンは、居住用不動産の優遇措置として比較的金利が低く設定されていますが、アパートローンは投資用不動産への融資であることから、金利が高めになっています。また住宅ローンについては、残債の1%を税額から控除される住宅ローン控除を受けられる一方で、アパートローンへの借り換えにより住宅ローン控除が適用されなくなる点も念頭に置いておきましょう。

| メリット | デメリット | |

| 売却の場合 | ・大きな額の現金を手にできる ・マンションの管理を行わなくてよくなる ・譲渡所得から3,000万円の控除を受けられる |

・買い替えのタイミングでちょうど売れるかどうかはわからない ・早期売却のため価格を値下げすれば、実入りが少なくなる |

| 賃貸の場合 | ・毎月の賃料を収入として得られる ・節税になる |

・管理の手間やランニングコストがかかる ・経年劣化とともに賃料下落が起きる ・金利が高めのアパートローンに乗り換えなければならない ・住宅ローン控除が適用されない |

マンション売却か賃貸に出すかについては、上記の点を考え合わせて、よりご相談者様のご希望や経済状況に合った方法を考えるのが得策です。

住宅ローンの返済状況やご相談者様の資産状況によって選択肢も変わってきます。

ご相談者様は、所有されているマンションの住宅ローンの返済はお済みでしょうか。住宅ローンの返済状況や資産状況によって、売却もしくは賃貸の条件が違ってきます。もし住宅ローンを完済しているときは、売却も賃貸も問題なく行えます。完済していれば、売却もしくは賃貸について金融機関に相談する必要もなく、抵当権も行使されないため安心して売却・賃貸の手続きに進むことができるでしょう。

しかし住宅ローンの残債がある場合、売却を選ぶときには返済を終了しなければ実行できません。逆に言えば、マンションを売って得た売却額を住宅ローンの返済に充て、完済ができるアンダーローンのケースなら大丈夫です。さらに住宅ローンを完済してもまだ余剰が手元にあるようでしたら、一戸建てへの買い替え資金とすることもできます。

ただし注意したいのが、マンションの売却額をすべて住宅ローンの返済に充てても、まだ完済できない場合(オーバーローン)です。オーバーローンの状態でマンション売却するなら、方法は2つあります。1つは、ご相談者様がお持ちの資産から返済額を捻出し、ローンを完済する方法です。この場合、ご相談者様の資産にかなりの余裕がなければ実現するのは難しいでしょう。

もう1つの方法は、一戸建てへの買い替えの際に新たに組む住宅ローンと、従来のローン残債を合算する住み替えローンを組むことです。ただし、住み替えローンの審査は比較的厳しく、マンションの売却が決まっていなければ住み替えローンを組むこと自体が難しくなります。

このため買主との契約が成立するタイミング、もしくは引き渡しのタイミングなどをうまく調整しなければなりません。さらに、売却までの期間や合算できるローンの上限などの条件が課されることもあるため、売却から買い替えまでをかなりスムーズに運ぶ必要があります。

そして賃貸については、住宅ローンの残債がある場合でも金融機関に相談すれば賃貸可能になることもあるでしょう。ただしこの場合、賃貸する期間は数年間に限られるケースがほとんどです。その期間を過ぎるとご相談者様がマンションに戻ることを前提とされます。

これは、たとえば遠方への転勤などで一時的にマンションを空けるなど、やむを得ない状況での賃貸を想定しているためです。ご相談者様のように、お子様の成長に合わせて一戸建てへ買い替えるケースでは、住宅ローン残債があるとマンションを賃貸に出すことを金融機関が認めてくれないと考えられます。

もし住宅ローン残債がある状態で、金融機関への相談なしに賃貸を行った場合、居住用不動産の目的ではなく内緒で投資用不動産の用途に使用したことになります。もともと金融機関から借り入れている住宅ローンは居住用不動産に対するものです。

しかし、投資用不動産として利用しながら住宅ローン控除などの優遇を受けているとなれば、金融機関にとっては規約違反になります。そのため金融機関から厳しい制裁を受ける可能性も否定できません。

買い替えを行う一戸建て物件はすでにお探しでしょうか?

ご相談者様は、マンションから買い替えされる一戸建てについて、すでにお探しの状態でしょうか。マンション売却するにしても賃貸に出すにしても、新居がすでに見つかっているか、売買契約が進んでいるか否かによって状況が異なります。

まず、すでに物件が見つかっており売却より購入を先に行うケースでは、マンションから一戸建てに移る際のタイムラグがなく、仮住まいの時期を挟む必要がありません。住み替えの費用を抑えられるほか、ご相談者様の肉体的・精神的負担も軽くなるでしょう。

ただし、先に一戸建て物件を購入するためには、手付金などまとまった資金が必要になります。マンションを先に売却していれば、売却額を購入費用の一部に充てることも可能です。しかしそれができないとなると、ご相談者様が前もって一戸建て購入のために資産を捻出しなければなりません。これに加えて、マンションの住宅ローンが残っていて住み替えローンが組めない場合には、一戸建てのローンとのダブル返済になる可能性もあります。

たとえば、3月初旬に一戸建ての購入を済ませてマンション売却が5月初旬に成立したと仮定しましょう。一戸建て購入の手付金や4月までの住宅ローン返済額、引越し費用などはご相談者様ご自身で捻出し、5月初旬に売却額を手にしたときにマンションの住宅ローン完済に充てる・貯蓄に回すといった形が一般的です。

ちなみに一戸建ての購入資金の一部として、別に融資を受けるつなぎ融資という方法もあります。しかし、つなぎ融資はあくまでも一時的な融資という位置づけであるため、半年~1年以内にまとめて返済することが条件です。

つなぎ融資を利用した場合、その金額は一戸建て購入の手付金などに充てて、残りの金額は住宅ローンを組みます。のちにマンション売却額を手にしたときに、つなぎ融資を一括返済するイメージです。

次は、これから一戸建て物件を探すけれど、マンション売却の手続きを進めている場合を考えてみましょう。一戸建てを購入するより先にマンション売却を行えば、売却額をマンションのローン返済に充てるほか、一戸建ての購入資金に充てられます。そのため、資金繰りが容易であることがメリットでしょう。この場合、つなぎ融資について考える必要もほぼありません。

ただし売買契約が終了して買主にマンションを引き渡すときには、当然ご相談者様はマンションを立ち退くことになります。買い替えを行う一戸建てが見つかっていないと、新居を購入して入居するまでに仮住まいとして賃貸物件を用意しなければなりません。賃貸物件の敷金や礼金、新居が見つかるまでの賃料に加え、二度の引越しが必要になることから、手間や細かな費用が余分にかかってしまうのです。

このケースでは、3月初旬にマンションを売却して一戸建ての購入を5月初旬に行った場合、マンションの売却額は一戸建て購入代金や引越し費用などに充てられます。一方で、仮住まいとして賃貸物件を借りると、4月分の賃料に加えて3月・5月の日割り賃料を支払う必要があるでしょう。さらに引越しはマンションから仮住まい、仮住まいから一戸建てへと2回行い、負担が大きくなってしまいます。

まずはマンションの売却額がいくらになるか調べてみましょう。

ここまでマンション売却と一戸建てへの買い替えについて、多方面から説明してきました。そしてご相談者様のケースでは、将来的にマンションに戻るご予定がないと考えると、ランニングコストや管理の手間がない売却方法をとるのがベターです。

もしまだマンションの住宅ローンが残っている場合、マンションの売却金額でローン完済できるか否かが、売却の状況に関わってきます。そのためまずは、マンションがいくらで売れるかを調べることから始めましょう。売却額がわかれば一戸建ての購入資金にどれだけ充てられるか、また住宅ローン残債を完済できるか否かがわかります。

お持ちのマンションの売却額を簡単に知るには、不動産一括査定サイトを利用するといいでしょう。こうしたサイトでは、複数の不動産会社の査定見積もりを一度にとることができ、家にいながらにして簡単に査定額を比較できます。そして最も納得できる査定額をつけた不動産会社を選び、売却の仲介を正式に申し込むという流れです。

マンション売却の仲介を任せる不動産会社は、確かに一戸建て購入の仲介を依頼した不動産会社を選ぶと手間が省けます。ただし一戸建て購入の仲介を行う不動産会社が出すマンションの査定額は、必ずしも適正でないことも考えられるでしょう。そのため、最も納得のいく査定額をつけた不動産会社を決めたあとで、購入の仲介も依頼するという順序が賢明だと言えます。