現在、田舎の母が入院中です。正直もう長くはないと感じています。母が亡くなったら実家の家は誰も住むものがいなくなります。売却するつもりです。ただ、何をどのように準備したら良いのか、かいもくわかりません。

名義のこと、税金のこと、用意する書類など・・・ 具体的に教えてください。

今回のご相談者様のご質問は、親の家(実家)を売却する場合の具体的ステップ(進め方)を知りたい ということになります。

日本は先進国でもトップクラスの高齢化社会になっています。65歳以上の人の人口に占める割合は、26.7%(平成28年 高齢社会白書)になっているようです。

親が亡くなって実家の片付けや売却は、ご相談者様だけでなく、いづれは誰しも経験する可能性のある身近な問題です。

その経験もふまえて具体的に解説していきます。

この記事に登場する専門家

菅 正秀

宅地建物取引士、マンション管理士、住宅ローンアドバイザー、福祉住環境コーディネーター。

大阪府大阪市生まれ。大学卒業後、弁護士事務所に勤務、宅地建物取引士資格取得を契機に大手不動産会社に転じる。法律知識を活用し中古住宅、中古マンションの仲介営業を担当。ステレオタイプの不動産会社のイメージを払拭して、顧客と不動産会社が健全なパートナーシップを結べる一助なるコンテンツ作成を心がけている。

土地の最適な活用方法を一括提案!

親の家(実家)を売る3つの方法

あなたが、親の家(実家)を売るには以下の3つの方法があります。

- 【親の代理人】として売る

- 【成年後見人】として売る

- 【相続人】として名義変更して売る

あなたが親の家(実家)を売るタイミングとしては、

- 親が生前に親に代わって売る

- 親が亡くなってから相続人として売る

場合の2つのタイミングがあります。

親が生きている間は、実の子供であっても勝手に売ることはできません。なので、

ご相談者様のケースでも、お母様が明確に実家の売却の意思を示していらっしゃれば可能です。

1.【親の代理人】として売る場合の流れ

ステップ1:親の意思決定、意思確認

まずは、親と話し合って、家(実家)の売却について明確に決断してもらわなければなりません。

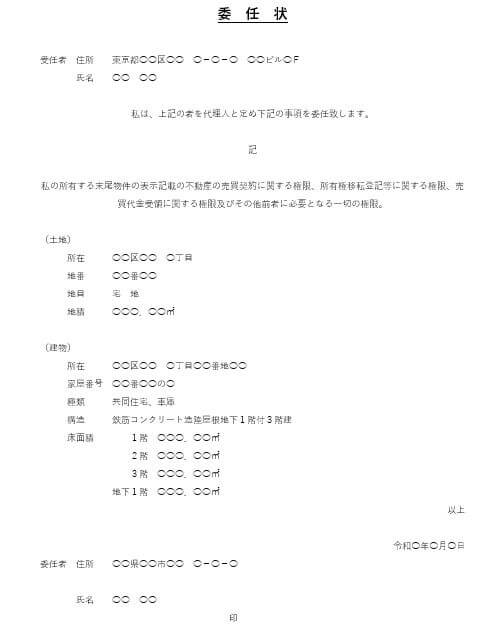

ステップ2:委任状の作成

次に、あなたが代理人となる委任状を作成します。

具体的には、親から「家の売却を子供(あなた)に委任する」という内容になります。

委任状に書くべき内容は、

- 委任者(親)の住所

- 委任者(親)の氏名

- 委任者(親)の自筆による署名・押印(実印)

- 受任者(あなた)の住所

- 受任者(あなた)の氏名

- 対象の不動産(土地・建物)に関する情報(面積・所在地・建物構造等)

- 委任内容(委任した行為の内容の詳細)

実際の例

必要なものは、以下の書類です。

- 親の印鑑証明書(発行から3ヶ月以内)

- 親の本人確認書類

- 親の住民票

- 子供(あなた)の本人確認書類

あとは、普通にご自分の不動産を売るときと同様の手続きになります。

ただし、不動産取引の安全の考え方から、売却を依頼した不動産会社や、所有権移転登記を担当する司法書士に、親の意思確認を求められることがあります。

特に、司法書士が親と面談して意思確認ができないと判断すると売却できなくなりますので注意が必要です。

素人判断せずに、専門家に事前相談されることをお勧めします。

2.【成年後見人】として売る場合の流れ

次に、親が家(実家)の売却について明確な意思表示ができない場合には、成年後見制度を利用して、成年後見人として親の家(実家)を売ることになります。

ステップ1:家庭裁判所への申し立て

定形の書式の申立書(家庭裁判所備付)に下記必要書類を添付して家庭裁判所に提出します。

※申立書類の見本は、この大阪家庭裁判所のPDFを参照してください。

- 申立人の戸籍謄本1通(本人以外が申し立てるとき)

- 本人の戸籍謄本、戸籍の附票、登記事項証明書、診断書各1通

- 成年後見人候補者の戸籍謄本、住民票、身分証明書、登記事項証明書各1通

- 申立書付票

ステップ2:家庭裁判所の調査官による事実の調査

家庭裁判所調査官による、申立人、本人、成年後見人候補の調査(事情の聞取り)があります。まれに本人の精神鑑定が必要になることもあります。

ステップ3:審 判

家庭裁判所によって、成年後見人が選定されます。

※家庭裁判所の判断により、申立書の候補者以外の弁護士・司法書士等が選任されることもあります。

ステップ4:法定後見開始

法務局に成年後見開始の登記がなされます。

出典:成年後見制度完全マニュアルより

参考:法務省:成年後見制度~成年後見登記制度~

一連の手続きは概ね2,3ヶ月かかります。

このあと基本的には、ご自分の不動産を売るときと同様ですが、親の家(実家)ですので居住用不動産になりますから、事前に家庭裁判所の許可が必要です。これは、成年後見人制度は、基本的に本人(被後見人)の財産の維持を目的とした制度だからです。

生前に売却する場合の注意点

「勝手に売ってしまった」や「売却代金を自分のために使ったのではないか」などと思われて、無用のトラブルをまねいてしまうことがあるからです。

また、親本人にも充分に納得してもらわなければなりません。終の棲家(ついのすみか)がなくなってしまい帰るべきところを失うのは相当ショッキングなことになります。

筆者の父は、認知症になってグループホームに入所していても折に触れて「家に帰りたい。帰りたい。」と言っておりました。ご相談者様のケースでは、入院されておられますので病気に障っては取り返しがつきません。

相続人として名義変更して売る場合

今回のご相談者様のケース(親がもう長くないので親の家を売却したい)は、「代理人として売る」のも「成年後見人として売る」のもハードルが高いと思われます。

現実的には、相続手続きを経て親の家(実家)をあなたの名義、または、あなたを含む相続人の共有名義にしてから売却することになるでしょう。生前とは逆に、亡くなった親の名義のままでは親の家(実家)を売却できないからです。

筆者の失敗談

不動産取引に精通していていても、自分のこととなると、やってしまうものだなと、反省しています。

▼父が認知症→グループホームへ

早くに妻を亡くした筆者の父は、亡くなるまでの17年間一人で暮らしていました。子供は筆者と弟の2人で、近くに住んでおりましたが、男同士のこともあり、頻繁な交流はありませんでした。

それでも、自治会の役員をさせてもらうなど元気だったのですが、80歳をすぎたあたりから認知症の症状が出始めて、自宅がわからなくなったり、遠くまで徘徊するようになりました。

そこで、地元の社会福祉協議会のお世話でグループホームに入所させてもらいました。しかし、グループホームに馴染めずに、家族のものが会いに行くたびに、一緒に帰ろうとしたり、「家が心配だ。早く帰りたい。」と言ったりしておりました。

▼グループホーム入居後2年で父が亡くなる

父が帰りたがっていた家(実家)は、建売の小さな中古の住宅ですが、サラリーマンだった父が、当時は住宅ローンなど今ほど充実していないなか、相当苦労して手に入れたようです。そして、がんばって定年までにローンを完済し、終の棲家(ついのすみか)として色々リフォームして大切に住んでおりました。

グループホームでは2年たたずに、父は亡くなりました。相続人は筆者と弟だけでしたので、手続きはさほどのこともなく終わりましたが、問題は家(実家)をどう処分するかでした。

▼手つかずのまま時が経過してしまう

筆者も弟も、すでに住宅を所有しており誰も住む予定はありません。売却するにしても、遺品の整理をしなければなりませんし、あれだけ帰りたがっていた父に悪いような気持ちがあり、筆者自身も新婚時代に両親と暮らした思い出もあって、手つかずのままあっという間に1周忌がすぎてしまいました。

▼売却をはじめる

それでも片付けられずに、筆者が固定資産税や電気代等負担しながら、休みの日に家(実家)に行って線香をあげる日々を過ごしていました。

さすがに親戚筋からも3回忌までには片付けなさいと言われてしまい、あわてて処分することにしました。

筆者は、元々不動産業界に長くおりましたから、友人で信頼のおける不動産会社に売却を依頼し、実家の処分はすぐに買手が見つかりました。

問題になりがちの土地の境界については、たまたま前年に裏の店舗に相続があり、そこが測量を行い筆者も立ち会いしたので、筆者の土地についても仮測量の図面をもらっておりました。その図面を境界明示に使えたのです。

家(実家)の瑕疵担保責任(かしたんぽせきにん)は、買手さんが不動産会社で建売住宅用地として購入するので責任を負わない特約で取引しました。

相続登記も、司法書士さんに知り合いがおり、遺産分割書類の作成から名義変更の手続き、買主さんへの所有権移転登記まで、全て一括でお願いしました。

▼売却を始めて2ヶ月で完了するも・・・

実際に、売却を始めて2ヶ月ほどで買主さんへの引き渡しまで終わらせてしまいました。

筆者の弟から、「さすがプロの仕事だね。」とほめられました。上辺は平静を装っていましたが、内心では、「当然でしょ」と鼻高々でした。

なお、相続の登記を行うと、新たに権利証ができますので、亡き父の権利証は必要ありません。

そのため、父が家(実家)を購入した時の書類など確認せずに売買しました。遺品整理は、いくつかの思い出の品以外は、一切合切すべて整理業者さんにお願いして処分してしまったのです。

それから数ヶ月が過ぎた年末・・・

筆者の弟から、「税務署からハガキが届いたのだけど、譲渡所得の申告って何?」と電話がありました。

筆者は、あわてて郵便物を確認しました。父の家(実家)は法定相続どおりに、筆者と弟の共有名義に相続登記をして、売却しましたので、当然、筆者にも税務署からハガキが届いておりました。

父の家(実家)を売却したことによる譲渡所得のお尋ねでした。

ご存知かと思いますが、不動産を売却した場合、売却価格と購入費用等との差額がプラスになる(譲渡益)と税金がかかります。

なので、例えば不動産を3000万円で売ったからといって、3000万円に税金がかかるわけではありません。2500万円で購入したのであれば、差し引き500万円が課税対象になります。

父が家(実家)を購入したのは、筆者が高校生の時であり、筆者も弟も金額のことは一切知りませんでした。

しかしながら、30年ほど前とはいえ売却金額の5%の価格で購入できたはずはありません。もっと高額だったはずです。

父が実家を購入したときの資料(契約書、領収書等)を、遺品整理業者に処分を依頼する前によく探しておけば、無駄な税金を支払わなくても良かったかもしれません。・・・

ちなみに、最近になって不動産鑑定士さんに聞いたところでは、売買契約書等の資料がなくても、相続路線価や地価公示の資料を使って購入時と現在の価格が比較できれば、5%以上の取得費が認められることもあるようです。

とはいえ、

上記を忘れないようにしてください。

3.【相続人】として名義変更して売却する場合の流れ

筆者のケースは比較的単純なものですが、それでも自分の家を売却するのと比べると煩雑な手続きが必要になります。以下に相続した後に親の家(実家)を売る場合の流れをステップバイステップでお伝えします。

相続人として名義変更して売却する場合の流れ

ステップ2:遺言書があるか確認する

ステップ3:遺産分割の方針を決める

ステップ4:親の家(実家)の相続登記をする

ステップ5:遺品整理をする

ステップ6:境界の確認をする

ステップ7:信頼のおける不動産会社に売却依頼する

ステップ1:相続税の納税が必要か見極める

相続税の課税対象となると、相続を知った日の翌日から10ヶ月以内に申告をしなければなりません。以下にお伝するステップを行うタイムリミットがあるということです。

相続税には基礎控除があり、基礎控除額の範囲内であれば申告も納税も不要です。

筆者のケースも基礎控除の範囲内だったので、余裕を持って売却することができました。親の家(実家)の売却代金を納税資金はスピディーに事を運ばなけれなりません。通常49日法要が済むまでは財産分けの話はしにくいので注意が必要です。

ステップ2:遺言書があるか確認する

遺言書があれば、故人の遺志に従って遺産を分割するのが原則になります。遺言書で親の家(実家)の所有者をあなたにする旨の記載があれば、単独で売却できることになります。

遺言書には、公証人役場に保管(公正証書遺言)されているものと、故人が保管(自筆遺言)しているものがあります。

したがって、最寄りの公証人役場で確認すると良いでしょう。また、故人の付き合いのあった弁護士さんや税理士さん等に確認するのも良いです。自筆遺言は、自宅以外に銀行の貸金庫に保管している場合が多いですので、忘れずに捜索しましょう。

なお、自筆遺言は、家庭裁判所で「検認」してもらう必要がありますので、探索で遺言書を見つけてもうっかり開封しないようにしましょう。

ステップ3:遺産分割の方針を決める

遺言書がない場合は、遺産をどう分けるかは相続人で決めることになります。

親の家(実家)を、あなた単独で相続(現物分割)するのか、相続人の共有として売却後に現金で分ける(換価分割)のか決める必要があります。

現物分割

現物分割にすれば、いつでもあなた自身の意思だけで親の家(実家)を売ることができます。

ただ、遺産全体でみたときに相続人の間で遺産額が不平等になることがあるので、相続人間で充分に話し合い合意を得ることが大事です。

換価分割

これに対し、換価分割にすると、売却後の現金で分けるので1円単位まで平等に分けることができます。

換価分割の場合は、親の家(実家)は法定相続分で共有している状態になります。

相続割合(民法第900条)

| 相続人 | 法定相続分 |

| 子供及び配偶者 | 子供1/2 配偶者1/2 |

| 配偶者及び直系尊属 | 配偶者2/3 直径存続1/3 |

| 配偶者及び兄弟姉妹 | 配偶者3/4 兄弟姉妹1/4 |

筆者のケースでは、配偶者(母)が既に他界しておりましたので、相続人は、子である筆者と弟の2人で各1/2でした。

なお、換価分割で売却する場合は、事前に以下のことを取り決めておくことをお勧めします。

- 売却の窓口となる代表者を決めておく

- 最低売却価格を決めておく

実際に売却を進めていくうえで、不動産会社との打合せや価格交渉などで意思決定が必要な場合にスムーズに運べます。

筆者のケースでは、弟から筆者にすべて任されていました。

ステップ4:親の家(実家)の相続登記をする

現物分割でも換価分割でも、相続した親の家(実家)を売却する場合には、事前に相続登記(名義変更)をしておきましょう。

実は、現状相続した不動産の登記変更義務はありません。しかし、買主側の立場からすると、誰が真の所有者なのか分からないと取引するのが不安になります。なので、事前に相続登記をしておくことをお勧めします。

相続登記に必要な書類

①遺言書によって相続登記する場合

- 遺言書

- 被相続人(遺言者)の除籍謄本

- 遺言により相続する相続人の住民票・戸籍謄本

- 固定資産税評価証明書

- 委任状

②現物分割(遺産分割協議書)により相続登記する場合

- 遺産分割協議書

- 被相続人の10歳前後から死亡までの戸籍謄本

- 被相続人の除住民票

- 相続人全員の住民票・戸籍謄本

- 固定資産税評価証明書

- 委任状

③換価分割(法定相続)により相続登記する場合

- 被相続人の10歳前後から死亡までの戸籍謄本

- 被相続人の除住民票

- 相続人全員の住民票・戸籍謄本

- 固定資産税評価証明書

- 委任状

ステップ5:遺品整理をする

ご承知と思いますが、不動産を売却して買主さんに引き渡す場合は、荷物がない空の状態にする必要があります。

通常は引っ越しをするので家財道具を移動させますが、親の家(実家)の場合は移動させる場所がないことが多いです。

大半の家事道具は廃棄処分することになります。粗大ゴミを自治体のサービスを利用する方法もありますが、捨て方のルールが細かったり、料金もさまざまです。親の家(実家)が遠方だったりすれば、自治体のルールに合わせて何度も往復するのはハードルが高いです。

筆者の場合は、遺品整理業者にお願いしました。多くのニーズがあるようで、近年は遺品整理サービスを手掛ける会社が増えています。料金相場は15~50万円程度です。少し手間でも、相見積もりを取ることをお勧めします。

なお、業者を利用する場合でも、思い出の品や形見分けは、相続人全員や親戚も交えて協力して行うのが良いでしょう。

購入金額のわかる資料を探す

遺品整理を行うときに忘れてはならないのが、親の家(実家)の購入金額のわかる資料を探すことです。筆者の失敗例からもあきらかです。

具体的には、土地・建物の売買契約書、建物の請負契約書や、手付金・決済金の領収書などです。

また、この時に土地の境界確定書類や地積測量図がないかも確認してください。これらの書類は、購入関係の書類と一緒に保管されているケースが多いからです。

実家の状態を確認する

遺品整理が終わって空き家の状態になったら、やっておくべきことがあります。それは、雨漏りの跡や、木部の腐食がないかです。

不動産の売主には「瑕疵担保責任(かしたんぽせきにん)」があります。

※瑕疵担保とは、普通の人では見つけられない隠れた不具合のことをいいます。

具体的には、雨漏り、シロアリ被害、給排水管の不具合などです。

売却後に瑕疵が見つかった場合、売主は損害賠償や契約解除される可能性があります。

親の家(実家)を相続人が売る場合、実際に住んでいないことが多いので、売買契約の特約で瑕疵担保責任を免除したり、軽減したりする場合もあります。売却を依頼する不動産会社によく相談しておくが大切です。

ただし、売主が知っている場合は免除されません。空き家の状態でチェックして、天井や壁に明らかなシミがある場合や、木部の腐食を見つけた場合は、専門家(ホームインスペクター)や不動産会社に相談することをお勧めします。

ステップ6:境界の確認をする

親の家(実家)が一戸建ての場合には、土地の境界が問題になることがあります。売主には土地の境界を明示する義務があるのですが、相続人にはよくわからない場合があるからです。

地積測量図(確定測量図)か、筆界確認書(敷地の各境界ごとに所有者同士立ち会って境界を確認した書類)があれば一番良い。

なので、遺品整理の時によく探しておきましょう。

これらの書類がない場合は、新たに測量するのがベストですが、費用と時間がかかります。

筆者のケースは仮測量図をもって境界明示義務を果たしたことにしてもらいました。このように、他の手段をもって境界明示義務を果たしたことにする場合(買主の同意が不可欠)もあります。事前に不動産会社と相談しておくことが大事です。

ステップ7:信頼のおける不動産会社に売却依頼する

親の家(実家)を売却する場合にかぎらず、不動産の売却を成功させるキーポイントは、信頼のおける不動産会社に売却を依頼(媒介契約)することです。

筆者のケースのように、友人に信頼のおける不動産会社があることは稀でしょう。まして親の家(実家)が遠方にある場合は、なおさらです。

近年、インターネットを活用した「不動産一括査定サービス」を利用する人が増加しています。知人に信頼できる不動産会社がない方は、「不動産一括査定サービス」の活用をお勧めします。

実際の利用方法については、筆者の他の記事に「田舎(郊外)にある一戸建を売却したいです。実際に売れますか?」というのがありますので参考にしてください。

また、当サイトには、不動産一括査定サービスの有名なサイトの評価記事や、利用法を書いた記事が多数ありますので、これらも参考にしてください。

親の家(実家)を売却した時の税金

税金の課税方法には、まず原則があり、そこに様々な特例(例外措置)がからみ複雑です。ここでは、概略のみをお伝えするにとどめておきます。

あなたご自身のケースで有利な特例が使えるかは、税理士さんなどの専門家にご相談ください。

原則

税金の課税は、「課税すべき金額」×「税率」=「納税額」が基本の仕組みとなっています。

「課税する金額」を計算する時に控除できるものを税金の種類によって色々定めています。

例えば、サラリーマンの所得税の計算で、基礎控除があるようなものです。

不動産の場合は、以下のようになります。

「取得費」=買った値段+買ったときの費用-減価償却費(建物は年々価値が下がっていく)

「譲渡費用」=仲介手数料、印紙税、取壊し費用(建物を解体した場合)など

なお、相続の場合等で、取得費が不明のときは、売却金額の5%とすることは前述しました。

例えば、親の家(実家)を2000万円で売却した場合で

・売却費用(仲介手数料等)=80万円

①取得費が不明の場合

2000万円ー(100万円+80万円)= 1820万円(課税対象)

②取得費:土地1000万円、建物(木造)1000万円(40年経過)の場合

2000万円ー(1050万円+80万円)= 870万円(課税対象)

※建物の減価償却は耐用年数を超えているので、残存価値5%となります。

参照:実務出版「わかりやすい不動産の税金ハンドブック」より

以上のように、親の家(実家)の取得費が分かっているのといないのでは、大きな違いがでます。

上記の課税対象の金額(課税譲渡所得)に、不動産の所有期間の長さによって異なる税率をかけて税金の額が算出されるのです。

税率

| 所得税の税率 | 住民税の税率 | |

| 長期譲渡 | 15.315% | 5% |

| 短期譲渡 | 30.63% | 9% |

※

長期譲渡=譲渡した日の属する年の1月1日において所有期間が5年を超える場合

短期譲渡=譲渡した日の属する年の1月1日において所有期間が5年以下の場合

所得税の税率には復興特別所得税を含めています。

相続の場合は、親の所有期間を引き継ぎますので、あなたが1年も所有していなくても、概ね長期譲渡にあたるでしょう。

先程の例で、税金を計算してみますと、

①取得費が不明の場合

1820万円 × 20.315% = 約370万円(税金額)

②取得費:土地1000万円、建物(木造)1000万円(40年経過)の場合

870万円 × 20.315% = 約177万円(税金額)

何度も言いますが、親の家(実家)の購入額がわかる資料をよく探しましょう。

特例(例外)

相続した親の家(実家)を売却した場合にも、2つの特例措置を設けています。

相続財産を譲渡した場合の取得費の特例

この特例は、あなたが親の家(実家)を相続して相続税を支払った後に売却した場合には、支払った相続税の内一定金額を「取得費」に加えることができるものです。

ただし、相続税の申告期限の翌日以後3年を経過する日までに譲渡しなければならない期間の制限はあります。

この特例が使えると、課税対象の譲渡所得金額を抑えることができます。

詳しくは、国税庁ホームページ

相続財産を譲渡した場合の取得費の特例

を御覧ください。

空き家の発生を抑制するための特例措置

この特例は、ご相談者様や筆者のケースのように、親の家(実家)に誰も住んでいない空き家を売却した場合にも、課税対象の「譲渡所得」から3000万円を控除できる制度です。

この特例が使えますと、前述の計算例①の取得費が不明の場合も②の取得費:土地1000万円、建物(木造)1000万円(40年経過)の場合でも、課税対象の「譲渡所得」が0円になり、税金はかからなくなります。

この特例は適用される期間が決まっているものです。2019年12月31日までが2023年12月31日までに延長になりました。

詳しくは、国土交通省の資料

空き家の発生を抑制するための特例措置(空き家の譲渡所得の3,000万円特別控除)について

をご覧いただくか、

国土交通省のホームページ

空き家の発生を抑制するための特例措置

を御覧ください。

まとめ

いかがでしたでしょうか。

親の家(実家)を売却する方法について、生前と亡くなった後の両方をお伝えしました。

親の家(実家)の問題は、ご相談者様だけでなく誰にでも降り掛かってくる可能性があります。

筆者の体験談もふまえて、円満にかつ失敗が内容に処理してください。

他の相続人や親戚筋とのコミュニケーションよくとってことにあたってください。

なお、親の家(実家)の売却だけでなく、不動産を売るには信頼できる不動産会社とパートナー関係を結ぶことが大事です。

本サイトの記事をご参考に信頼できる不動産会社を見つけてください。

菅 正秀

最新記事 by 菅 正秀 (全て見る)

- イエウール 不動産一括査定サイトのリアルな口コミ評判まとめ - 2020年1月22日

- すまいValue「机上査定」と「訪問査定」を解説! ※利用者の声も - 2019年12月14日

- 親の家(実家)を売りたい。全く無知なので具体的な進め方を教えてください。 - 2019年11月22日